近年来,骨质疏松症患病患病者逐渐攀升,用药市场潜力巨大。中康CMH数据显示,2016年骨质疏松药物市场总规模为182亿元,同比增长6.8%;其中零售市场销售额为70.43亿元,占总规模份额为38.7%。零售市场中,TOP10药企合占份额86.1%,市场集中度较高;TOP10产品差距并不明显,市场竞争激烈。

骨质疏松药物将大有可为

据国际骨质疏松基金会发布的《骨质疏松症防治中国白皮书》显示,截至2009年,中国至少有6900万人患骨质疏松,另有2.1亿人骨量低于正常化标准。骨质疏松是中老年人最常见的骨骼疾病,且发病人群存在明显的“年轻化”趋势。有专家预计,到2020年,我国骨质疏松和低骨量患者人数将增加至2.8亿。未来骨质疏松药物将大有可为。

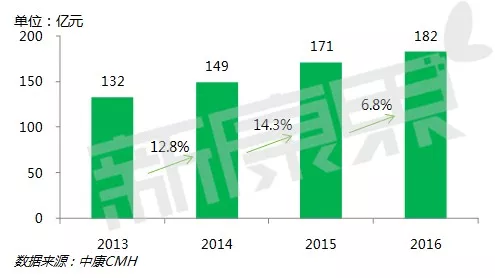

近几年,我国骨质疏松药物市场呈持续上升趋势。中康CMH数据显示,2016年骨质疏松药物市场总规模为182亿元,同比增长6.8%。其中,零售药店市场销售额为70.43亿元,占总规模份额为38.7%,且份额连续三年呈现上行趋势。

2013-2016年骨质疏松药物市场规模(亿元)

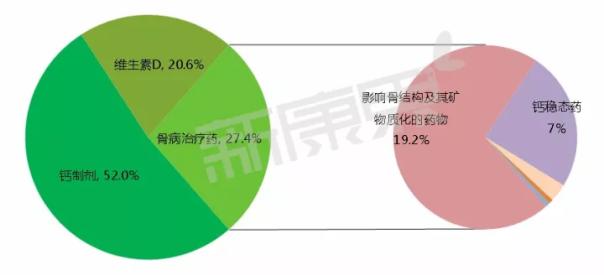

骨质疏松药物各类别占比情况

骨质疏松的治疗药物主要分钙制剂、维生素D以及骨病治疗药三大类。其中,钙制剂及维生素D是骨质疏松症的基础治疗药物,钙制剂占据了半壁江山,维生素D则占市场份额的20.6%。

骨病治疗药又分为影响骨结构及其矿物质化的药物、钙稳态药、补肾壮骨剂、雌激素类似物、其它骨病治疗药五大类。其中影响骨结构及其矿物质化的药物占比最大,钙稳态药占比次之,其他治疗药物占比较小。

2016年骨质疏松药物各类别占比情况

化学药、OTC药物占绝对优势

钙制剂及维生素D此类骨质疏松症基础治疗药物,多为OTC药物,所以越来越多消费者更倾向于在零售药店购买。2016年通过零售渠道销售的骨质疏松药物共计70.6亿元,同比增长8.7%,在五大销售终端中占比38.8%。

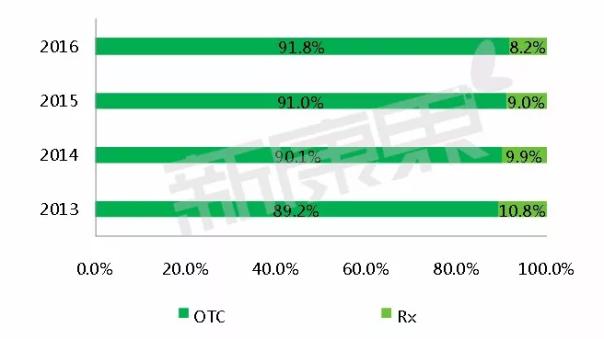

骨质疏松药物的零售市场上,化学药几乎独霸市场,2016年化学药的份额为98.3%,该份额连续3年小幅拉宽;2016年,OTC药物占据91.8%的份额,该份额亦连续三年拉宽,同期Rx药物的份额则在不断下滑。

2013-2016年骨质疏松药物中西药占比变化情况

2013-2016年骨质疏松药物OTC/RX占比变化情况

外资企业占四成市场份额

2016年骨质疏松用药零售市场上,有3个厂家份额超过10.0%,分别是辉瑞制药、安士制药和北京康远制药,三者份额分别为25.1%、18.0%和12.0%。TOP10厂家合占市场份额86.1%,市场集中度较高。其中,外资企业强势占据前两席,合占份额43.1%,内资企业在这一市场竞争力相对薄弱。

2016年TOP10厂家里,8个厂家销售额同比均上扬,其中北京康远制药、中国医药集团、湖北午时药业、青岛双鲸药业和青岛正大海尔5个厂家销售额同比增长超过10.0%。相信未来国产药企将进一步发挥主场优势,抢占我国更多骨质疏松用药市场份额。

2016年骨质疏松用药零售市场份额TOP10厂家

TOP10产品中,北京康远制药的碳酸钙D3片排名首位,2016年份额为9.9%,份额同比上行约0.8个百分点,辉瑞制药的碳酸钙D3咀嚼片(Ⅱ)排名次之,2016年份额为9.1%,份额同比上行1.2个百分点。排名前10的产品之间差距并不明显,市场竞争激烈。